Les Produits structurés sur mesure réservés aux clients de FRASELLE Consultants

Aujourd’hui les Banques proposent principalement 2 types d’investissement :

1/ La gestion actions appelée gestion déléguée ou sous mandat.

L’investisseur donne à la Banque un mandat de gestion permettant de réaliser des opérations de marché pour son propre compte.

L’objectif du gérant est d’acheter et de vendre des actions afin de délivrer de la performance.

En confiant un mandat de gestion à la Banque, l’investisseur est en droit d’attendre des performances supérieures aux indices. En effet ces derniers répliquent la performance des marchés sans l’intervention de gérant. Raison pour laquelle un investissement sur un indice ne supporte aucun frais contrairement à une gestion actions.

Il est pertinent de comparer la performance annuelle réalisée par une gestion actions à celle des indices.

Au fil des années, nous constatons que 95% des sociétés de gestion réalisent une performance plus faible que les indices.

Prenons l’exemple de l’indice du Dow Jones et observons les performances obtenues dans la durée sans l’intervention d’un gérant.

Sur 10 ans, la performance est de 125,21%, soit une moyenne de 12,5% annuelle. La gestion réalisée par la Banque sur le marché US est elle supérieure à cette 12,5% ?

2/ La gestion obligations :

Comme pour la gestion actions l’investisseur donne à la Banque un mandat.

Contrairement aux idées parfois véhiculées, une obligation peut présenter une perte illimitée en capital si l’émetteur rencontre des difficultés.Prenons l’exemple récent de RALLYE où les prêteurs seront peut être remboursés suivant les dernières modalités du plan de sauvegarde.

N’omettons pas qu’une obligation représente la part d’un emprunt émise par une entité (Un État, une collectivité locale ou une entreprise). Un investisseur obligataire est donc un prêteur (le créancier) de l’entité ayant émis ce titre.

En échange de ce prêt, il va percevoir des intérêts. Le taux d’intérêt est connu à l’avance par l’investisseur tout comme la durée du prêt et la date de remboursement. Cela permet à l’investisseur de percevoir des /couponsrevenus réguliers.

- Souvent pour percevoir des coupons attractifs, il faut investir sur une obligation émise par une entreprise dont la qualité de signature est dégradée.

- En contrepartie on n’est pas à l’abri de difficultés de la part de l’émetteur et de subir une perte en capital.

- On peur donc perdre en capital avec une obligation ! Comme pour les actions même si cela est moins sensible.

FRASELLE Consultants vous propose d’investir sur un autre type véhicule appelé les produits structurés.

Pour quelles raisons et qu’apportent ils de différent ?

On a vu, aussi surprenant que cela puisse paraître, que le rendement des indices sont à 95% supérieur aux performances réalisées par les gérants. Les marchés sont devenus tellement complexes qu’il est quasi impossible de les anticiper avec certitude.

Dans cet univers où actuellement s’ajoutent le niveau élevé des marchés ainsi que les taux (Juin 2023), les produits structurés garantissent à l’investisseur des certitudes : connaître à l’avance son potentiel de gain et avoir une protection en capital au minimum de 50%. Cette protection peut même aller jusqu'à 100% avec des produits à capital garanti.

Pourtant techniquement et juridiquement le produit peut aussi subir une perte en capital si :

L’émetteur du produit fait faillite. Raison pour laquelle nous ne travaillons qu’avec des salles de marché de banque protégées par le risque systémique,

Si le marché bancaire, assurantiel, financier, boursier vivait un évènement traumatique. Techniquement ces produits seraient mis en difficulté mais alors nous aurions aussi des problématiques de survie plus graves,

Et bien entendu si le produit structurée est mal construit, raison pour laquelle nous faisons que du sur-mesure et non des produits industrialisés de masse qui ne sont pas optimisés (et où les frais sont prohibitifs au détriment du rendement offert à l’investisseur).

Un investissement en produit structuré apporte 2 garanties supplémentaires extrêmement protectrices appelées

- LA PROTECTION DU CAPITAL

- ET LE RAPPEL DEGRESSIF qui consite en la VENTE DE SON INVESTISSEMENT AU PRIX D ACHAT MÊME DANS UN MARCHE BAISSIER Très important aujourd’hui dans un marché élevé et incertain.

EN CONCLUSION :

Les produits structurés permettent d’être tant sur :

- Le marché actions avec une protection en capital et en connaissant dès l’investissement son potentiel de gain,

- Le marché obligataire avec une protection en capital en connaissant à l’avance le montant de ses revenus/coupons.

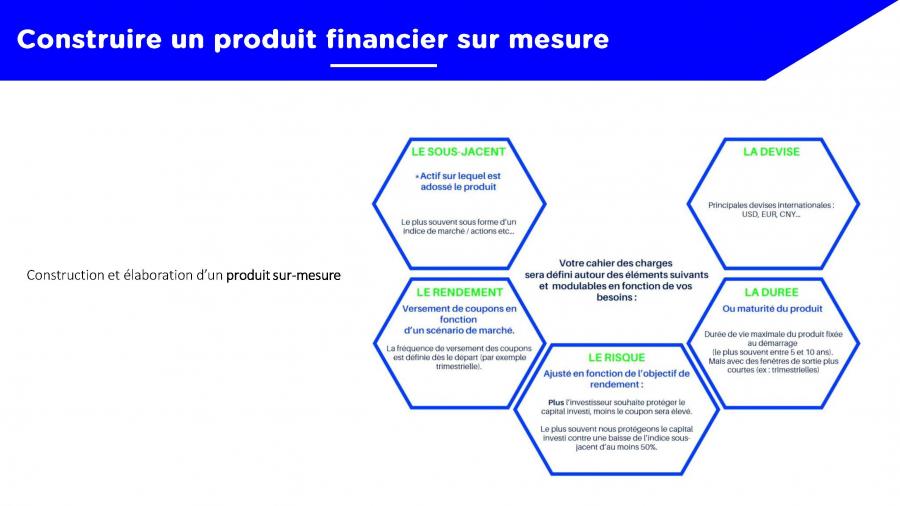

SUIVANT LES BESOINS DE NOS CLIENTS NOUS CONSTRUISONS UN PRODUIT STRUCTURE SUR MESURE qui :

- sera sur son compte titre auprès de sa banque (quasiment partout dans le Monde) pour les non résidents fiscaux français,

- Sur une assurance vie française et/ou luxembourgeoise et/ou un compte titres pour les résident fiscaux france.

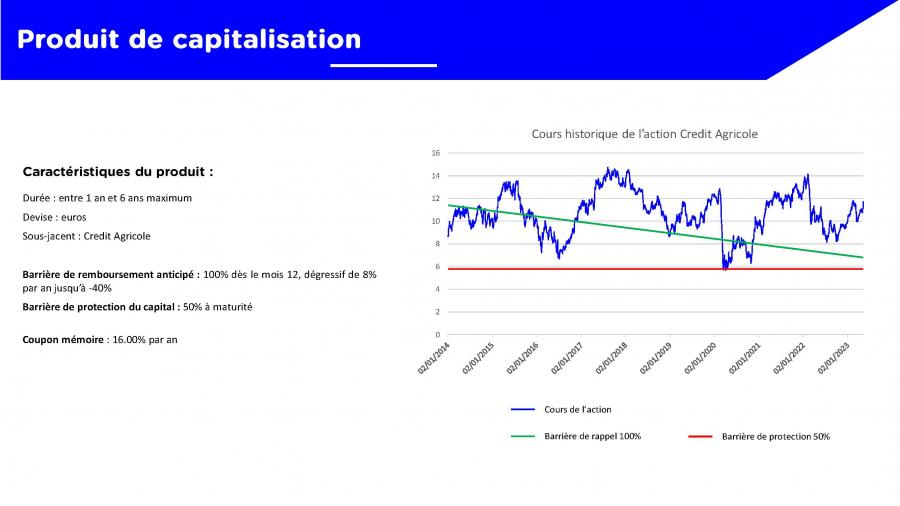

Dans l'exemple si dessous, nous vous présentons un produit élaboré en Mars 2023 avec comme sous-jacent l'action Crédit Agricole. L'investisseur bénéficie :

- d'un potentiel de gain de 16% à partir de la première année si le prix de vente est égal au prix d'achat,

- Si à cette date le prix de vente est inférieur le produit est reconduit mensuellement (avec des intérêts de 16%/12) et ainsi de suite jusu'à de qu'il se vende automatiquement. Mais à partir du 13 ième mois le prix de vente du produit se voit appliquer une décote mensuelle de 0,67 (c'est ce qu'on nomme le rappel dégressif). Ainsi si le 13ème mois le prix du produit est de 99,33 (au lieu de 100 représentant le prix d'achat) le produit se vendera. Le 14ème mois si le prix du produit est de 98,66 le produit se vendera .... et ainsi de suite jusqu'à -40%. Autrement dit même dans un marché baissier le produit a une forte probabilité de se vendre et l'investisseur de récupérer son capital majoré des intérêts sur la période ! C'est extrèmement sécuritaire.

- le produit ayant une maturité de 10 ans, il y a 108 dates de constatations permettant au produit de se vendre automatiquement (avec l'effet facilitateur du rappel dégressif) et à l'investisseur de récupérer son capital majoré de 16% par an. Prenons pour hypothèse que le produit se vende au bout de 2 ans et 4 mois. L'investisseur récupérera son capital majoré de 16% + 16% + 16%/4.

- Si le produit ne se vend pas au terme avant le terme des 10 ans, l'investisseur a son capital garanti jusqu'à -50%.

Un produit structuré bien élabioré permet d'être investi sur les marchés avec une forte maîtrise du risque en bénéficiant de protection. Ces dernières sont : la qualité du sous-jacent, le nombre de date de constatation (permettant au produit de se vendre automatiquement. Contrairement à un investissmement en direct sur les marchés, une fois qu'on a investi sur un produit structuré on ne s'en préoccupe plus, on attend les dates de constatations), le rappel dégressif et la protection en capital à maturité.

Nous sommes à votre dispositioin pour vous faire bénéficier de notre expertise et construire avec vous le produit vous permettant :

- de bénéficier de revenus mensuels sans entamer votre capital,

- et/ou de bénéficier d'un produit dit de capitalisation avec une durée de placement d'au moins 6 mois.

FRASELLE Consultants, votre Conseiller en Investissement Financier France entière, Nice, Monaco & à l'International.